Добро пожаловать в статью, где подробным образом будет разобрана и структурировано объяснена торговая стратегия Smart Money concept, от основоположника "умных денег" и сторонника "теории заговора" - Майкла Хаддлстона, более известного как Inner Circle Trader (сокращенно, ICT). Тут не будет воды, как обычно любят продавцы успешного успеха, и вы найдете для себя именно то, чего будет вполне достаточно для успешной торговли на любом финансовом рынке.

Не стоит ожидать, что вы наткнулись на тот грааль, который ищут так много трейдеров. Стратегия Smart Money набирает обороты, но все то, что продают на ваших любимых курсах преподносится абсолютно бесплатно. Поэтому, если вы готовы проникнуть в новую торговую систему, которая показывает ошеломительные результаты, бегом заваривать чайку, готовить пельмешки и начинайте начинать.

Начало

Прежде чем мы перейдем к началу стратегии стоит упомянуть, что все то, что вы найдете дальше, есть на канале основоположника системы Inner Circle Trader. Да, все видео на английском языке с ведрами воды, именно поэтому я собрал всю нужную информацию в одном месте с нормальным переводом и пониманием от себя. Ниже будет то, чего мне так не хватало в свое время.

Работу некоторых моментов я не буду объяснять, однако это не говорит о том, что это не работает. Знать основу работы той или иной концепции это одно, а уметь на этой концепции заработать - другое. Всё, что будет написано ниже, не стоит принимать близко к сердцу и положить на эту систему кучу бабосиков. Вы должны иметь голову на плечах, и прежде чем влетать на рынок, должны самостоятельно убедиться в её работоспособности на реальных графиках.

У нас всех есть детская привычка - смотреть на картинки. Если вы видите большой текст, где нету каких-либо графических схем или реального графика, не нужно пролистывать вниз и искать что-то поважнее. Все, что будет тут написано - важно!

Погнали!

Ликвидность

Ликвидность - приказы, распоряжения и стоп-лоссы от розничных трейдеров, таких же как мы, у каждого отдельного минимума и максимума рыночной структуры.

Рынок нуждается в ликвидности и чтобы двигаться, цена движется от покупки ликвидности к её продаже, от продаже ликвидности к её покупке. И так далее по новой. Если бы на рынке не было ликвидности, он бы не смог работать также хорошо и гладко, как сейчас.

Как просто понять ликвидность? Очень многие торговые стратегии, основанные на классических, допотопных индикаторах и классическом анализе, предоставляют возможность для установки стоп-лоссов на предыдущими максимумы или минимумы рынка. Все это отталкивается от классической структуры. Если цена нарушает структуру, то пора закрывать сделку, так как тренд меняется. Вторые стратегии подразумевают установку отложенных бай/селл-стопов за теми же вершинками и низинками, только в этом случае сделка не закрывается, а открывается в новую сторону - в сторону нового тренда.

Итак, два варианта: за ближайшими вершинами и низинами люди устанавливают стоп-лоссы, когда закрывают сделку, или бай/селл-стопы, когда эту сделку открывают. В обоих случаях ордера являются рыночными, то есть сделка совершится по лучшей цене в стакане и закроется об лимитный ордер.

Когда крупный игрок толкает цену ниже или выше структурного максимума или минимума, он активирует все эти рыночные ордера в свою пользу. С вашей стороны - ваши сделки по рынку, со стороны крупного игрока - лимитные ордера на скупку ваших рыночных ордеров. Все ваши рыночные ордера - ликвидность.

Когда вы думаете, что цена специально вернулась, забрала ваш стоп-лосс и снова продолжила движение в вашу сторону, скорее всего - так и было задумано. Цена всегда будет двигаться от одной вершинки к другой, от одной низинки к другой. У крупного игрока большой капитал, набрать или разгрузить свою позицию можно только в одном случае - это использовать вас, как розничных трейдеров. Вы должны понять и усвоить, что все те уровни поддержки и сопротивления, которые видят все розничные трейдеры - являются магнитом для крупного игрока. Именно ваши "крепкие" ценовые уровни и являются отличной ликвидности. Почему? Там есть 2 типа трейдеров, одни продают/покупают и ставят за ним стоп-лосс, вторые продают/покупают на его прорыве.

На каком рынке и на каком таймфрейме это работает? На любом рынке и на любом временном интервале. Например, на рынке форекс чтобы изменить ценю хотя бы на 1 пункт, вам не хват и десятка миллиона долларов. Обращайте внимание на максимумы и минимумы рынка на любом таймфрейме, от тикового до месячного.

Подробнее о ликвидности можете почитать в соответствующем разделе: ЛИКВИДНОСТЬ

Примеры ликвидности

Ликвидность - это контекст рынка. Именно с контекста стоит начинать любой рыночный анализ. Ликвидность позволяет узнать, что сделала цена, что делает и что собирается делать.

Итак, смотрим на скриншот выше. После агрессивного падения цена поднимается и откатывается обратно. Цена находит минимум, она его уважает и начинает подниматься (это тот минимум, от которого нарисован голубой прямоугольник). Как вы видите далее, когда цена снова приближается к этому уровню, она снова его уважает. Как вы помните, каждый отдельный минимум и каждый отдельный максимум обладает ликвидностью. Цена несколько раз отбивалась от некого ценового диапазона и под каждым минимум есть своя ликвидность. Почему?

Каждый, кто торговал отбой от уровня выставил свой стоп-лосс ниже этого диапазона. Логично, что если цена пробьет это "мощный" уровень, то она полетит вниз. С точки зрения концепции "умных денег", каждое такое приближение и отскок от уровня не что иное, как явная манипуляция минимумами. Мы все понимаем, как розничные трейдеры смотрят на графики, и отталкиваясь от этого можно отлично понимать, где эта ликвидность скапливается. Что еще можно брать на вооружение?

Да все, чем пользуются большинство неосведомленных трейдеров: различные технические индикаторы, линии тренда, поддержку и сопротивление, треугольники, квадраты, круги и всякие рисунки из детских раскрасок. Трейдеры, торгующие методологией Smart Money тоже розничные игроки, однако они торгуют так, как это делает крупные игроки. Не путайте крупного игрока с маркет-мейкером, это разные компании у которых разные задачи. Подробнее об этом тут.

В примере уровень можно рассматривать как поддержку, а повторная реакция и отбой от него порождает больший интерес к нему. Те, кто захочет купить, установят свой стоп-лосс ниже этого уровня, те, кто захочет продать, установят селл-стоп тоже ниже этого уровня. Получается, ниже поддержки находятся ордера и тех, и тех. Тут работает логика. Как я уже описал чуть выше, если уровень пробьется, то все поверят в селы. А чтобы нет, смотри какую поддержку прорвали, покупатель оказался дохляком. Го, продавать!

Что мы имеем? У нас скопилась ликвидность на стороне продаж, начиная от самого первого минимума. Все остальные минимумы на том же уровне просто добавляли ликвидности к уже существующей. Что дальше?

Пока цена долбилась в "уровень поддержки", сверху тоже были продавцы, которые выставили свои стоп-лоссы за ближайшими максимумами. Точно также, как и с продавцами, за этими максимумами помимо стопов будут бай-стопы на покупку. А чо делать, го покупать на пробой. Ситуации на рынке всегда будут разными, вы также можете встретить аналогичную ситуацию с поддержкой - сопротивление. Причем может быть и то, и то одновременно. Такое встречается в боковиках. Места, где цена разворачивается более 2-х раз, мы называем "пул ликвидности".

Что вы можете видеть? Вся та ликвидность, которую мы обсуждаем, шустренько собирается агрессивным медвежьим движением. Цена агрессивно падает, а затем меняет свое направление. Можно было ли предположить, что цена после такого падения развернется и полетит наверх. Запросто! Когда крупный игрок собрал всю ликвидность на стороне продаж, ему этот объем необходимо об что-то разгрузить. Если ты купил дешево, что надо сделать, чтобы заработать? Верно, идти на завод продать дороже. Поэтому крупняк погонит цену наверх, поднимая стоимость валюты (или чем вы там собрались спекулировать).

Как там в тренде? Тоже собирается ликвидность? А как же.

Как трейдеры индефицируют бычий и медвежий тренды? Если максимумы и минимумы становятся выше предыдущих - это бычий тренд, если ниже - медвежий. Когда в бычьем тренде следующий минимум и максимум сформировались ниже предыдущих - усё, тренд сменился и пора шортить. Смотрите на пример выше.

Когда цена опускается ниже предыдущего минимума, откуда не возьмись появляются трейдеры, верующие в изменение рыночного настроения и начинают шортить. Все тоже самое, как и с поддержкой. За предыдущем минимумом скапливаются ордера на продажу, кто верит в движение вниз при сломе структуры. К тому же, все кто следует за своим другом, т.е. за трендом, устанавливают стоп-лоссы тоже за ближайшими минимумами.

Что происходит? Цена актива снижается и собирает всю ликвидность на стороне продаж. Чуть попозже снова делает тоже самое. Откройте любой график, найдите трендовое движение и посмотрите, как цена опускается или поднимается за предыдущие структурные места.

График выше - доллар/йена. Таймфрейм дневной (одна палка = 1 день). Любой дурак увидит, что цена в течении продолжительного времени идет наверх. Посмотрите, сколько раз цена опускалась за предыдущий минимум и снова продолжала движение? Да кучу раз. А что происходит в самом конце? Хм...

Смените таймфрейм на более низкий и у вас мильён сделок на покупку при сборе этой ликвидности. Круто да? Слюни подбери, нужно еще не путать сбор ликвидности с изменением тренда. Но это не в рамках этой коротенькой статьи.

Немного подробностей, что касается ликвидности в тренде найдете ТУТА и ТУТА.

Выводы по ликвидности

Руководствуясь здравым смыслом, вы должны понимать, что ликвидность работает на более низких таймфреймах. Это позволяет нам использовать стратегию Smart Money от Майкл Хаддлстон, более известного как Inner Circle Trader (ICT), на ежедневной основе. Разумно понимать, что если вы смотрите на дневной график, то вы не сможете использовать ликвидность каждый божий день. Не каждый день, глядя на дневной график, крупный игрок покупает и распродает эту ликвидность. Но вот на минутном таймфрейме, сбор ликвидности происходит каждые несколько минут. Круто!

Я люблю использовать в торговле концепцию "Смарт Мани", она хороша. А если использовать её в правильном контексте рынка, мы сможем понимать, почему цена поднимается выше максимума или опускается ниже минимума, что продолжить снижение или рост соответственно. Мы можем понимать, где нам искать продажи, когда цена пробивает явный максимум, там, где обычные розничные трейдеры ищут покупки.

Далее поговорим о рыночных сдвигах и структуре рынка, но это может сбыть с толку. Тут можно немного путать два понятия: рыночный сдвиг и скупка ликвидности. Как я уже упомянал в самом начале, все зависит от контекста. Всё зависит от контекста, мы не будет продавать, когда цена достигает максимума и покупать, когда цена достигает минимума. Это не имеет смысла, но когда у нас есть понимание нахождения относительно старшего таймфрейма. Найти то место, где нам нужно продавать и покупать можно после того, когда мы соберем "рыночный пазл", а это мы сделаем в самом конце.

Для ликвидности это достаточно. Теперь перейдем к структуре рынка.

Основы структуры рынка

Это то, на чем я не буду останавливается на долго. Потому что теоретически это то, на данном этапе мы все знаем и понимаем как это работает. Перейдем сразу к изменениям на рынке.

Цена движется в одном направлении, а затем смещается в противоположную сторону. Что нам это дает? Это дает нам понимание того, как более высокие максимумы и более высокие минимумы, а также более низкие максимумы и более низкие минимумы работают вместе с импульсами и коррекциями.

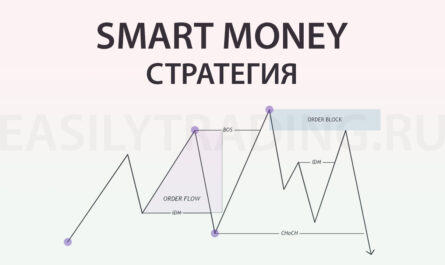

В бычьем движении цена формирует более высокие максимумы (HH) и более высокие минимумы (HL). В медвежьем движении цена формирует более низкие максимумы (LH) и более низкие минимумы (LL). Посмотрите на пример выше. Цена растет и оставляет позади себя растущие низинки и вершинки. Это не будет продолжаться вечно, в конечном итоге предыдущий структурный минимум пробивается. Рынок меняет свое настроение и цена, формирую уже понижающие низинки и вершинки начинает снижаться.

Как вы можете видеть, тренда изменился при нарушении чередующихся минимумов и максимумов. Вы уже задались вопросом, а не мог ли этот пробой быть всего лишь для сбора ликвидности? Если до прочтения этого предложения вы об этой задумались - отлично, если нет - ничего страшного, всему свое время. Просто так взять и определить, какое нарушение структуры будет всего-лишь сбором ликвидности, а какое действительным изменением рыночного настроения не просто.

Такие красивые структурные рынки даже для примера найти сложно. В реальности график выглядит примерно так:

Не так красиво, правда? Еще сутки не прошли, а структура 5-ти минутного графика сто раз сломалась. В действительности же, нужно капнуть чуть глубже, т.е. изменить таймфрейм и там уже искать сбор ликвидности. Я уже оставлял выше ссылку на реальную рыночную структуру - ТЫК.

Ну практически всё. Нет так много вышло, как вам хотелось. Ваша задача заключается в понимании того, когда рынок меняет свое настроение, то есть меняет тренд. Но перейдя по ссылкам и осмыслив все это, уже можно догадаться, что внутри каждого движения от минимума к максимуму есть своя микроструктура.

Расширить понимание о структуре:

Разрывы в справедливой стоимости (гэпы)

Как и в предыдущих темах, я не собираюсь давать строгого определения этой концепции. То, что я тут нацарапаю клавиатурой - следующее: Основа ICT такая, что рынок, алгоритм, который движет рынком, был разработан для:

- эффективного перемещения цены из одной точки в другую;

- формирования ликвидности;

- манипулирования трейдерами, которые ориентированы на розничную торговлю, чтобы заставить их торговать в противоположному, фактическому движению рынка

- и многое другое

Главное это то, что "эффективно". Бывают моменты, когда рынок работает не эффективно. Это когда? Из-за притока ликвидности, обычно вызванные новостями или другими важными событиями. Эффективно осуществляемое ценовое действие - это рыночное перемещение цены от А к В, дающее равные шансы участвовать в рынке как продавцам, так и покупателям.

Но, когда в движении много агрессии, когда происходит явное смещение, создаются "пробелы". В этих пробела рынок не эффективен, чтобы исправить ситуацию и предоставить возможность торговать обеим сторонам цена может вернуться к этому уровню. Стоит понимать, что когда я пишу уровень, я имею ввиду ценовой диапазон или зоны, а не как какая-нибудь горизонтальная палка.

Эти пробелы в справедливой стоимости будут теми областями, где мы будем либо искать возможности, либо брать корову за рога использовать их сразу. Опять же, в зависимости от контекста. Разрывы в справедливой стоимости, с моей точки зрения, указывают на сильное потенциальное направление. Поэтому FVG (fair value gap, ценовой дисбаланс), созданный бычьим образом после SSL (sellside liquidity, ликвидность на стороне продавцов), может быть действительно хорошим слиянием, чтобы ожидать более высоких цен.

Ого, смотри. Мы уже объединили гэп и ликвидность, а ликвидность прячется за структурой. Чем больше факторов собирается в одном месте, тем выше вероятность верной отработки ситуации. Если мы встретим все эти три ситуации в одно время на дневном графике, а потом тоже самое, но уже на часовом, это в разы повышает вероятность того, что проведенный анализ даст свои плоды. Важно, чтобы при входе в сделку складывалось как можно больше сигналов, дающие одно и тоже от разных инструментов.

Где мы должны их искать? Где они должны появиться? Которые на самом деле полезны? Когда? Это может показаться сложным, но на самом деле это совсем не так. Просто так взять первый попавшийся гэп и сказать, будет он отработан или нет, невозможно без анализа контекста рынка. А теперь - рисунки. Ура!

Сначала небольшое отклонение, если у вас проблемы при виде свечей других цветов, а так же если вы видите направление цены только по цвету, вам придется усвоить одну вещь. Смотрите только на открытие, закрытие, максимум и минимум свечей. Какого они цвета, вообще не важно. Путаетесь? Сделайте свечи одного цвета или перейдите на бары. Итак, к делу.

Во-первых, вам нужно посмотреть на то, как создаются гэпы. Посмотрите на скриншот выше. После небольшого снижения, цена начинает расти - крупная черная свеча снизу, это свеча №1. Следующая - свеча №2, снова повышает цены, третья - №3, поболталась и закрылась. Повторюсь. На не важен цвет этих трех свече. Мысленно уберите свечу №2 и посмотрите расстояние между максимумом №1 и минимумом №2. Если это расстояние не нулевое - перед вами гэп, т.е. разрыв в справедливой стоимости (еще называют дисбаланс, имбаланс). Чем больше это расстояние, тем выше разрыв, а значит на рынок поступил повышенный объем ликвидности.

Этот вот дисбаланс - неэффективность рынка. Почему? Цена как из пулемёта выстреливает наверх, не давая возможности продавцам поучаствовать на этом рынке. Ай-ай-ай, скажут создатели рынка (маркет-мейкеры) и начнут останавливать цену от дальнейшего роста за свой счет (у них это в договоре прописано). Цена может опуститься, не всегда сразу, но рано или поздно цена перекроет это дисбаланс, предоставив возможность продать тем, кому не получилось в прошлый раз.

А вот наше теоретическое ожидание.

Эх всегда бы так. Цена так технично остановилась, развернулась в сторону этого пробела, устранила пробел и пошла дальше. Песня! Однако смотрите где это произошло. На обновлении максимумов, как раз там, где сосредоточена ликвидность. Именно на стоп-лоссах и бай-стопах цена полетела наверх, оставив позади себя этот дисбаланс. В этом случае крупный игрок не выкупал все эти рыночные ордера, а просто использовал их в своих целях - сдвинуть цену выше. Маркет-мейкер понимает что произошло и вернул цену обратно, чтобы все, у кого не получилось продать, продавали. Да, цена снова оставила их без трусов, но это проблемы самих трейдеров.

Не стоит летать в облаках и думать, что цена всегда будет заполнять пробел. Иногда будет, иногда частично, а иногда только мизинчиком коснется. В идеале цена не должна снижаться ниже или повышаться выше свечи №1. Это в идеале. Если вы будете ждать только идеальных моментов для входа, вы всегда будете вне рынка. Он как художник, движется так, как он пожелает.

На рынке невозможно знать направление цены, можно лишь предположить. Мы, трейдеры, торгуем лишь вероятность. Не знаю, зачем я это написал, но пусть останется.

Мы просто должны быть готовы к тому, что цена попрётся закрывать гэп. Это стоит учитывать при выставлении тейк-профита и стоп-лосса. Правило определения дисбаланса простое - пробел между 1 и 2 свечой. Ок? Ок! Примеры? Ладно, парочку приведу.

Пример первый (рис. выше). При импульсивном снижении цены актива, образовался дисбаланс цены между свечами №1 и №3. Проводим горизонтальные линии вправо и можем ожидать, что цена будет перекрывать этот пробел. Цена, после импульсивного снижения начинается подниматься, посмотрите как это делает, небольшими свечами. Пробел заполняется, однако не на все 100%, так как встречает на пути ордерблок крупного игрока и разворачивается. Как только цена касается блока, уже можно переходить на младший таймфрейм и искать покупки. Можно тут получить стоп-лоссы? Можно, в трейдинге мы не от чего не застрахованы.

Вы должны понимать, что работать нужно в контексте. Тут явный пример, что рынок медвежий, заходить в лонг опасно. А вот зашортить в самый раз, этот вот гэп дал нам точку входа.

Теперь в другую сторону, то есть дисбаланс цены при повышении. Правила те же самые. Смотрите что происходит: цена актива импульсивно повышается, возможно собирает ликвидность где-то там, слева. Когда резкий рост начинает двигаться не под таким крутым углом, трейдеры начинают видеть линию тренда, от которой начинают покупать и устанавливать свои стоп-лоссы ниже неё. Что делает цена? Сваливается вниз, собирает всю ликвидность, но не заполняет имбалансный пробел. Да, и такое бывает, всего лишь хвостом кольнула зону и улетела обратно. Мы не можем знать почему, возможно при предоставлении возможности продавать таким было не много.

В этот раз цена не дошла до бычьего ордерблока. Ну ничего, если есть опыт, можно было искать покупки по другим критериям. Например, по изменению внутренней структуры рынка на бычий.

Дело не в том, чтобы расставить номера свечей при поиска неэффективного ценового диапазона. С опытом вы вообще не будете этого делать. Вам достаточно набить глаз (не кулаком), чтобы быстро определять ценовые разрывы между 3-мя идущими подряд свечами, особенно, если вы это делаете на мелких графиках.

Есть мнения, что такое определение дисбалансов не верное, так как истинный имбаланс можно определить только при помощи специализированных софтов. Верить ли основоположнику смарт мани или нет, решать вам. Я вообще практические не торгую такие моменты, мне они ни к чему.

Если вам нравится эта концепция, торгуйте, никто не запрещает. Однако внимательно следите за контекстом. Наглядный пример выше. Рисуйте гэпы на движение верх и входите тогда, когда рынок дает такую возможность. Есть места, где пробелы не закрываются, ну и ладно, у вас еще будет время поднять бабла. Будьте с рынком как с любовницей не первом свидании, всегда будьте внимательны и осторожны.

Я не буду приводить тут кучу примеров, так как это не имеет смысла. Вы, как трейдер, должны самостоятельно открыть график, найти 1000 примеров и разобрать их. Лень? Тогда забудьте про трейдинг, лени, эмоциям и жадности тут не место. На рынке ликвидность идет за ликвидностью, гэп идет за гэпом. Смотрите на график внимательней и не торопитесь. Если есть к этому интерес, есть еще немного букаф про имбаланс ЗДЕСЯ.

Заключение по гэпам

Важным анализом графика по прежнему является ликвидность. Все отталкивается от ликвидности, а уж к ней вы можете прикручивать дополнительные торговые инструмента, так же и гэп. Ценовая неэффективность является теми областями, куда мы ждём цену, чтобы перейти на младший таймфрейм и там уже искать точку входа.

Теоретически, ценовые разрывы важны, они являются основой нашего входа. Но основа нашего анализа, снова повторюсь, является структура и ликвидность. На словах структура повсюду, ликвидность по всюду, гэпы повсюду. Но торговать их без понимания контекста рынка, себе дороже. Ладно, заканчиваем с этим.

Расширить понимание о имбалансе:

Ценовое смещение

Начнем вот с чего. Представьте себе небольшой надувной бассейн, размером примерно метр на метр. Больше поход на большой тазик с водой. Он наполнен до краев. Что произойдет, если туда зелет ребёнок? Объем вытесненной воды будет равен объему поступившему в этот бассейн. А что будет, если туда попрётся слон? Скорее всего, воды в этом бассейне не останется вообще. Это то, что мы ищем на рынке. Такого рода вытеснение, смещение, или агрессивный ход, где на месте слона оказывается крупный игрок.

Наверное вы уже где-нибудь читали или слышали, что стоит обращать на те свечи, размер которых отличается от остальных в большую сторону. Вы должны понимать, что крупные деньги оставляют свои следы. Такое смещение цены определяется на графике в виде нескольких свечей повышенного спреда.

Такое движение тесно связано с разрывами в справедливой стоимости, именно там мы должны искать эти гэпы. Когда гэп образуется в результате движения цены без видимых признаков агрессии со стороны продавца или покупателя, то принимать этот гэп за предполагаемую точку входа не стоит. На рынке будет гораздо больше случаев именно таких, где гэпы формируются в местах отсутствия агрессивных покупок или продаж.

Агрессивное ценовое смещение не так сложно для понимания. Всё просто, увидели на графике резкий рост или падение, значит пришло время тщательней контролировать поведение цены. Но это не значит, что нужно покупать или продавать, когда появилось агрессивное движение в одну из сторон. Мы должны понимать, где образуется такое движение и что оно за собой несет. Если будете просто входить туда-сюда при виде агрессии, то далеко в трейдинге вы не уёдете, но далеко можете пойти в другом развитии - на завод.

Premium и Discount зоны

Тоже ничего сложного. Premium (зона продаж) и Discount (зона покупок) при использовании сетки Фибоначчи просто показывает где мы можем покупать, а где продавать. Старомодная вещь "покупай дешево, продавай дорого", но более техническим способом. Вы должны стремиться покупать о дешевым ценам и продавать по дорогим, но применение этих мест в торговле должно быть не на абум. И это то, что вы должны делать в последнюю очередь, так сказать, как в подтверждение.

Просто прикрутите премиум и дискаунт зоны к ценовым смещениям из прошлой темы, а когда откат произойдет более чем на 50% - действуйте.

Поднимите голову вверх. Посмотрите на скриншот выше. Разберем тот же пример из темы гэпов. Квадрат на скриншоте - это натянутая сетка Фибоначчи с параметрами 0, 0.5 и 1, линия по середине (0.5), это 50% откат. Сетка натягивается от начала импульсивного движения до его окончания, когда цена разворачивается, а мы ждем ее в зоне имбаланса, рассматривать покупки можно будет только в том случае, когда цена опустится ниже 50%, то есть попадет в зону скидок (дискаунт).

Линия по серединке - это место, когда цена находится в балансе, если вне ее - в дисбалансе.

Смотрите, когда цена делает откат, она практически всегда (по статистике примерно в 85% случаев) делает откат в зону 50%. Как бы вы не натянули сетку, цена с большей вероятностью вернется в премиум или дискаунт зоны для последующего разворота в сторону тренда.

Импульс - возврат к 50%, импульс - возврат к 50%, импульс - возврат к 50%. И так постоянно. Найдите на своих графиках 1000 примеров и проанализируйте, что делает цена. Цена не всегда будет доходить до 50%, поэтому если откат меньше положенного, даже если цена зашла в ордерблок или зону дисбаланса, никаких сделок.

Также обращайте внимание, что когда цена меняет свой тренд, увеличьте таймфрейм валюты или другого актива. Как на примере выше, цена вроде сменила тренд, но как оказалось, всего-лишь делает откат в зону 50%. Это нужно обязательно учитывать, ведь торговля должна основываться от старшего таймфрейма к младшему.

Расширить понимание о премиум и дискаунт зонах:

Дневная ликвидность

Если вы торгуете на Forex, ICT рекомендует отмечать минимумы и максимумы дневных сессий.

Посмотрите, как цена изо дня в день движется так, чтобы собрать одну или обе ликвидности предыдущего дня. На Форекс также можно подключить и торговые сессия в течения одного дня, такие как Азиатская, Лондонская и Нью-Йоркская сессии. Подробнее от том, как ходит цена от сессии к сессии можете в статье Циклы рынка Forex.

Больше в этой теме писать не буду, так как Майкл Хаддлстон торгует только на Форекс.

Ордерблоки

Скорее всего, этот раздел именно тот, который интересует вас больше всего. Обычно с ордерблоков появляется интерес торговать и изучать концепцию Smart Money. Чаще всего, о них рассказывают во всяких телеграмм чатиках, в видосах на ютубе, но большинство этих учителей успешного успеха и понятия не имеют, что это такое и с чем это едят.

Уделять много времени блокам я не буду, так так блок всего лишь инструмент входа в сделку и установка стоп-лосса. Если вы не понимаете в какую сторону торговать, где ликвидность собрана, а где сформирована, блоки вас не спасут. Начать изучать блоки стоит в самом крайнем случае. Но все же, я дам их понятие и метод построения.

В Смарт Мани от ICT есть два основных типа блока:

- От тела свечи, начавшее движение;

- От хвоста свечи, начавшее движение.

Тип блока №1, когда движение начинается от тела свечи. Давайте рассмотрим суть построения. Первым критерием для построения ордерблока должен быть съем ликвидности. На примере выше цена опускается ниже последнего минимума, тем самым собирая ликвидность со стороны продаж. Далее нужно дождаться две крайние свечи, образовавшие новы минимум, НО, вторая свеча должна поглощать первую, т.е. для бычьего блока нужно дождаться формирования бычьего поглощения. Блок строится по первой свече - по той, откуда начинаются покупки со стороны крупного игрока. При возврате цены в этот в блок, можно покупать в начале границы с установкой стоп-лосса за границу блока (за тень).

Если тень поглощающей (второй) свечи находится ниже первой, то нижняя граница блока смещается под тень второй свечи.

Если тень первой или второй свечи сильно ниже тела, то блок отрисовывается по тени. Делается это по той логике, что если уменьшить таймфрейм графика, то внутри тени такой свечи будет классическая формация блока, как из первых двух примеров.

Переверните рисунки выше и вы получите ордерблоки на продажу. Всё тоже самое только к верху ногами.

Как видите, рисовать ордерблоки в трейдинге не так уж и сложно. Но, если не соблюдать движение старшего таймфрейма и попросту забыть про контекст рынка, до свидания ваши бабосики. Итак, правила использования и применения ордерблоков:

- Съем ликвидности

- Формирование бычьего или медвежьего поглощения

Усиление блоков:

- Тест зон спроса или предложения

- Рыночная неэффективность (имбаланс)

- Обновление структуры

- Изменение рыночного настроения

- Агрессивное движение

Го пример?

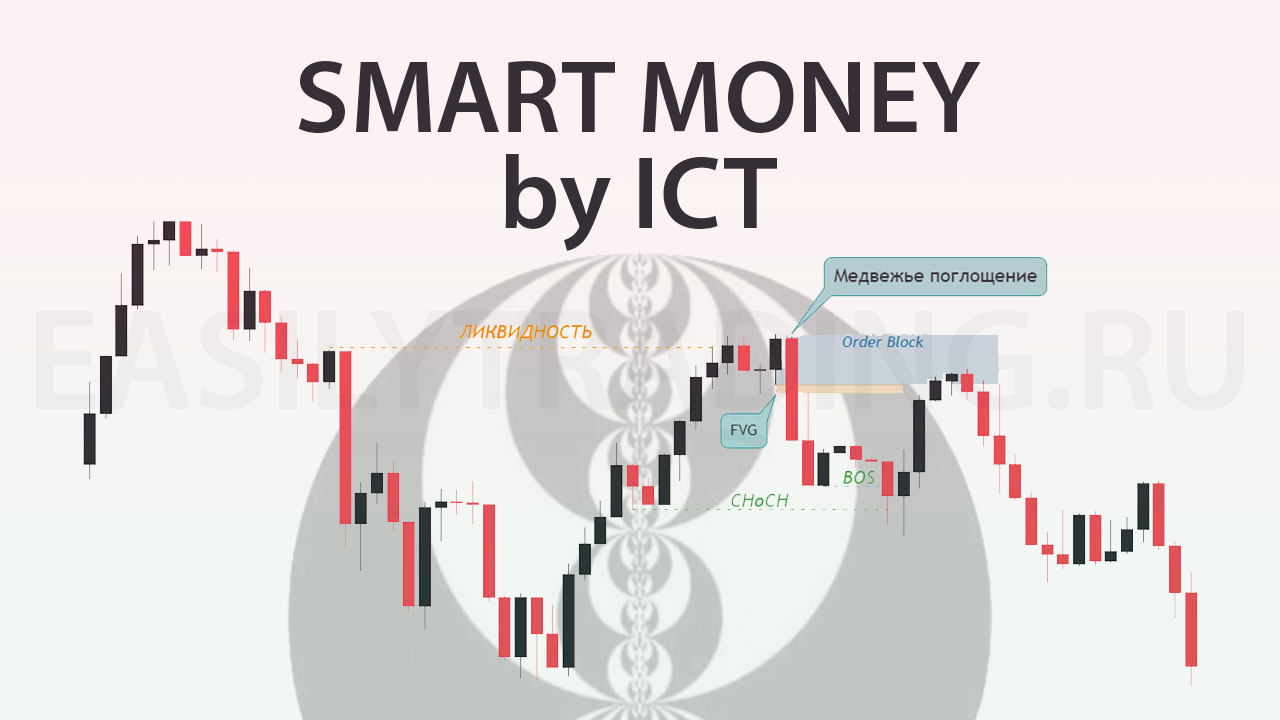

Разбор произошедшего. Цена полетела вверх и собрала ликвидность на стороне покупок. На самой вершине сформировалось медвежье поглощение - блок отрисовываем по первой свече, именно там начались продажи крупного игрока. Итак, у нас уже есть две формации, можно рассматривать продажи. Цена начинает опускаться, смотрим, как она это делает: агрессивное движение, при этом формируется небольшой FVG (гэп). Еще один инструмент подключился в работу, ожидаем подъем цены для заполнения имбаланса, а если он будет заполнен, цена упрется в блок, от которого уже можно шортить. Перед тем, как цена коснулась ордерблока, произошло еще два момента: BOS (обновление структуры) и CHoCH (изменение рыночных настроений, слом структуры). Плюс ко всему - откат более чем на 50% (не отмечено на графике). Все в одном месте, грех упустить такую сделку.

Лимитный вход устанавливаем на тесте ордерблока, стоп-лосс за его границу, текй-профит на сбор ликвидности с другой стороны.

Вроде все просто, однако десятый раз повторюсь, торгуем относительно старшего таймфрейма. Эти блоки не будут отрабатывать, если вы будете покупать, когда цена по старшему графику летит вниз. Главное - связка таймфреймов, например: дневной - часовой - минутный, или недельный - дневной - часовой.

Видите, оценка движения цены и точки входа начинается по четкому алгоритму, описанные в темах этого "обучения".

Расширить понимание о ордер блоках:

- Ордер блоки в трейдинге. Учимся находить

- Order Block Smart Money (by ICT)

- Индикатор ордер блоков (Order Block)

Все в кучу

Порядок работы для определения направления цены и поиска точки входа и выхода из неё:

- На старшем таймфрейме размечаем структуру рынка и определяем направление торговли на младшем таймфрейме;

- На младшем таймфрейме размечаем рыночную ликвидность и делаем анализ того, какая ликвидность уже собрана, а какую еще предстоит подсобрать;

- Обращаем внимание на ценовое смещение (импульсные движения);

- Дожидаемся сбора ликвидности;

- Отрисовываем ордерблок, если он есть;

- Отмечаем сформированные имбалансы, если они есть;

- Кидаем сетку Фибоначчи и ждем откат цена минимум на 50%;

- Дожидаемся заполнения имбаланса, если он есть;

- Устанавливаем лимитный ордер на тесте ордер-блока;

- Устанавливаем стоп-лосс за ордер-блоком;

- Устанавливаем тейе-профит на сбор ближайшей ликвидности;

- Дожидаемся активации ордера и сопровождаем сделку.

НО, НО, НО. Это я не лошади. Вы уже собрались открыть график, торговую платформу и пробуете совершить свою первую сделку по концепции Smart Money? Сопэ. Вот ваш путь, до того, как вы совершите свою первую сделку на реальном счете:

- Открываете график и анализируете ликвидность, смотрите как цена движется от одной ликвидности к другой. Делаете это кровавых мозолей. Уже тошнит? Пошли, поблевали, и по новой. А вы как хотели?

- Уже можете предугадывать движение, просто взглянув на пустой график? Отлично!

- Открываем график по новой и отрабатываете все имбалансы. Точно также. Вы должны интуитивно понимать, какой имбаланс будет заполнен, а какой нет.

- Тоже самое делаете с импульсивными движениями, к каким последствиям они приводят.

- Тоже самое проводите с откатами. Соберите свою статистику.

- Тоже самое делаете с отрисовкой ордерблоков. Найдите 1000 вариаций блоков и посмотрите, как они отрабатывают относительно структуры настоящего и старшего таймфрейма.

- Всё это можете делать оновременно с торговлей либо на тестере, либо на демо счете.

- Никакого реального счета до тех пор, пока не научитесь работать на демо.

Сложно? А что вы хотели, легких денег? Тогда вам на завод, там они даются намного легче, чем в трейдинге. По себе знаю.

Все выше написанное - основа Smart Money concept, от основоположника "умных денег" и сторонника "теории заговора" - Майкла Хаддлстона, более известного как Inner Circle Trader. Этой информации вам вполне достаточно, чтобы начать успешно торговать на любом ликвидном рынке: Форекс, криптовалюты, акции, фьючерсы, индексы. Однако, если у вас появятся вопросы, а они появятся, пишите мне в комментариях ниже в обратной связи. Если можно будет ответить коротко, отвечу напрямую, если нет, напишу тематическую статью.

На самом деле, статья получилась гораздо короче, чем я планировал изначально. Слишком много информации разом, только создаст кашу в голове. Также читайте другие статьи по теме, найдете тут.

Начитаюсь статей, пытаюсь действовать по инструкции и еще ни разу не получилось заработать, для чего они вообще нужны, если по этим методам нереально заработать?

Ну ты и чудила) Люди годами учатся, чтобы начать зарабатывать, а ты думал прочитать статью и через 3 минуты уже рубить бабки) Зайди сюда https://www.easilytrading.ru/hyperionx-otzyvy/ и почитай как это работает, будет хотя бы примерное понимание, что такое трейдинг.

Подобные статьи лишь подсказывают направление, не более того. А вот дальше уже начинается изучение😉

spasibo za trud,prekrsno obisniaete.

А как подписаться на ваши обновления?

На сайте нет такой функции, пока. Следите в телеграм, там есть анонсы: https://t.me/easilytradingru

Благодарю за такую выжимку контента! Огромная, проделанная работа!

Реально съэкономили кучу времени.

А секрет то не раскрыли ict. Где секреты это все и в теханализе есть.

в других статьях

Добрый день, вопросец такой, в предыдущих статьях уровень Choch это всегда структурная точка, которая с откатом до предыдущего экстремума или со сложным откатом «дальше» предыдущего экстремума, а на этом рисунке он отрисован не пойми как, и как быть предудущая формализация не точна или я чего то не понимаю или и так можно ( простой экстремум выходит тоже может быть структурной точкой)?

Не на то обращаете внимание. На этом скрине показано совместное использование нескольких инструментов. В конкретном примере там (где choch) — idm, но на меньшем таймфрейме будет choch.

Ниже в ответе Musa вы написали , что торгуете иначе. А как именно? Где можно посмотреть суть именно Вашей торговли?

Суть одна — ликвидность! Классика подразумевает использование структуры и тренда, я отталкиваюсь только от ликвидности, в не зависимости от тренда. Моя система была в курсе, но он закрыт. С течением времени и постепенно все будет в статьях, только не так четко изложено. Я выдаю основу, а каждый уже редактирует все исходные под свой психотип.

🤌

Автору огромный респект за проделанную работу!

Огромное спасибо автору за статью!!!! Через каких брокеров лучше работать из России? я про Форекс. Буду признательна за ответ . Смарт мани недавно начала использовать в работе. Пока не все получается(((.

Трейдинг входит в тройку самых сложных бизнесов в мире, к этому стоит относится с терпением и пониманием. Российские брокеры с лицензией — Финам-Форекс, ВТБ 24 Форекс, ПСБ-Форекс и Альфа-Форекс. Но у них большие спреды, это сильно отталкивает при торговле в интрадей. Тот же старый Альпари (не имеет лицензии) также пользуется широким спросом и до сих пор, есть центовый счет, обычный, ecn.

Спасибо! приняла к сведению!

Здравствуйте. А зачем ждать заполнения имбаланса? Имбаланс не обязательно должен быть перекрыт. И зачем ждать сбора ликвидности и захода от ОБ, если можно сходить за этой ликвидностью вместе с большим игроком от ОБ?

Это не моя система, я торгую иначе. Про имбаланс писал тут: https://easilytrading.ru/imbalans-v-trejdinge-teoriya/

Спасибо.

Подскажите ,пожалуйста , на какой площадке торгуете , вообще к трейдингу пришел от крипты . Знаю и использую для тренировки TreidingView .Торговать пробовал на Binance . Для форекса отдельные площадки явно . Какую сами используете?

MetaTrader 4/5. Это основная торговая платформа для Форекс

Отлично, спасибо .

Грамотная статья.Спасибо!